2023年10月1日よりスタートした「インボイス制度」により、「申告する消費税の計算が非常に煩雑になってしまった」という怒りの声が巷にあふれています。とはいえ、特例措置の活用次第では、手間も納税額も抑えることが可能です。「インボイス制度」についてしっかり勉強した経営者は理解していると思いますが、顧問税理士や経理担当者にすべて任せていて、理解度がいまいちという経営者もいることでしょう。「インボイス制度」の基本知識と、知らないと損をする特例措置を整理します。

インボイス制度の基本事項を確認

インボイス制度は「消費税の計算が煩雑になる」「納税額が増える」という印象が先行しています。確かに、インボイス制度によって「適格請求書発行事業者」になることはデメリットですが、特例を活用することで経理の手間も納税額も、削減できる可能性があります。制度の基本事項とともに、その重要ポイントをいくつか紹介していきましょう。

まず、中小企業におけるインボイスへの対応は、シンプルに表現すれば以下のふたつです。

・得意先(売上)への対応

適格請求書発行事業者としてインボイス登録番号を取得し、請求書に記載する

・仕入先や外注先など(経費)への対応

相手が適格請求書発行事業者であるかどうかを確認し、適格請求書発行事業者である場合には、インボイス番号などが記載された適格請求書または適格簡易請求書(領収書・レシート)を発行してもらう

売上を立てる得意先に対しては、自社がインボイス登録番号を取得し、規定に則った請求書を発行すればいいだけです。しかし、仕入や経費支払いに関しては注意が必要です。

取引相手が免税事業者の場合(インボイス登録番号を取得した適格請求書発行事業者ではない場合)、あるいは正しく適格請求書または適格簡易請求書(領収書・レシート)を発行してもらえない場合、こちらの税負担が増えてしまうからです。

「税負担が増える」とはどういうことか、以下でシミュレーションをします。

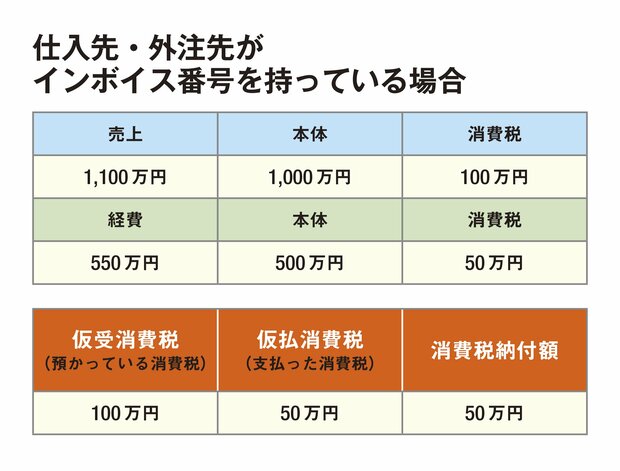

自社の年間売上が税込1,100万円(税抜1,000万円)なら、得意先から預かっている消費税は100万円です。また、仕入先や外注先などに支払った年間の経費が税込550万円(税抜500万円)なら、支払った消費税は50万円です。

すべての経費の仕入先・外注先がインボイス登録番号を持っていて、適格請求書または適格簡易請求書(領収書・レシート)を発行してくれるのなら、仕入税額控除として「仮受消費税(預かっている消費税)」から「仮払消費税(支払った消費税)」を差し引くことができ、国に納める消費税は50万円になります。

しかし、経費の仕入先・外注先がインボイス番号を取得していない免税事業者の場合、適格請求書または適格簡易請求書(領収書・レシート)が発行されませんから、仕入税額控除ができず、「仮受消費税(預かっている消費税)」から「仮払消費税(支払った消費税)」を差し引くことができません。すると、結果的に50万円の税負担増となってしまいます。

経費の全額がそうでなくとも、インボイス登録番号が発行されていない取引があると、そのぶんの消費税を差し引くことができず、納付額が増えてしまうわけです。